Ayer comentábamos que a pesar de las medidas de los principales bancos centrales en los últimos años, no se está consiguiendo que repunte la inflación. Así que, dudamos que la victoria de Trump lo consiga, o al menos no parece que nos vayamos a escenarios de altas tasas de inflación. En este sentido, sí que pudiera seguir la penalización de los bonos pero no parece que sea sostenible una venta masiva e indiscriminada de los mismos. Es verdad que muchos activos de deuda están ofreciendo rentabilidades negativas incluso a plazos superiores a cinco años pero también es verdad que las ventas del último mes, están provocando que a día de hoy empiecen a verse bonos que ofrecen rentabilidades interesantes, que lo serían aún más si finalmente no repunta la inflación.

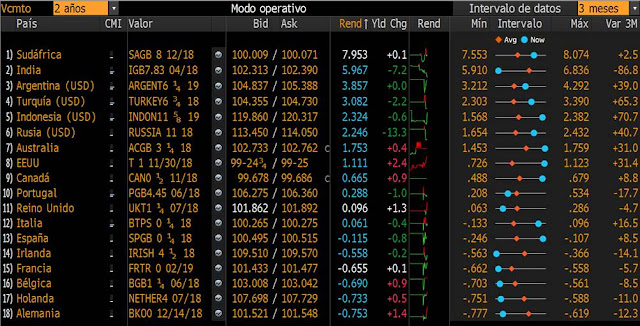

En la siguiente tabla de Bloomberg podemos ver qué rentabilidad ofrecen los bonos de los principales gobiernos en plazo de dos años, ordenados de mayor a menor (la rentabilidad es la de la columna con las cifras en azul).

Mientras que los países europeos ofrecen rentabilidades negativas hasta incluso del -0.75% (Alemania), en Estados Unidos nos encontramos que su bono a dos años ya ofrece rentabilidades del 1%. Está claro que su bono ya está descontando claramente gran parte de las próximas subidas de tipos de la FED. Y en emisiones en dólares de países emergentes podemos encontrar rentabilidades entre el 2% y el 4%. Incluso países como la India que son uno de los que están mostrando mejores cifras macro en los últimos años, ofrecen una rentabilidad casi del 6% y su bono tiene el mismo rating que los bonos italianos.

Si nos vamos a duraciones de 5 años, mientras que los europeos siguen ofreciendo rentabilidades negativas en su mayoría, el bono de Estados Unidos ya ofrece rentabilidades cercanas al 2%. Y los de países emergentes emitidos en dólares ofrecen rentabilidades entre el 3% y el 5,5%. No aumenta mucho más la rentabilidad de los bonos de India y Sudáfrica respecto al plazo de dos años.

Evidentemente, cuanto más ampliemos el plazo mayores rentabilidades encontraremos, pero no pretendo en estas claves demostrar que es cuestión de plazo, sino que incluso manteniendo unas duraciones prudentes (entre 2 y 5 años) se pueden encontrar rentabilidades razonables. Incluso en bonos de gobierno, podemos encontrar un amplio abanico de rentabilidades, que se amplia aún más si en el filtro añadimos bonos corporativos.

En definitiva, que no toda la renta fija mundial es el bono alemán o el español. En la siguiente tabla expongo la rentabilidad y la duración que ofrecen a día de hoy los principales índices Barclays de las principales categorías de bonos mundiales. También ordenados de mayor a menor duración.

Es decir, que hoy en día podemos optar a un fondo o ETF con bonos High Yield de Estados Unidos que ofrece una Tir media de cartera del 6.6% con una duración media no excesivamente arriesgada de 4.13 años. Y desde ahí hasta un 0.32% con duración de 5.68 años que ofrecen los bonos de gobierno europeos, el abanico es amplio y variado.

Lo que queremos decir con lo expuesto en las claves de hoy, unido a lo que venimos comentando en las últimas semanas, es que aunque sí que pudiera haber una clara burbuja en los bonos de gobierno europeos (concretamente en el bono alemán), no tienen por qué haber una salida masiva de los bonos por parte de los inversores. No está tan claro la frase que muchos analistas, informes e incluso estudios y que es tan recurrente de "venden bonos y compran bolsa". No señor, entre el bono alemán y la renta variable hay muchísimos activos en el camino. Y si hoy los inversores del bono alemán pensaran que no le quedara más recorrido, estos no lo venderían para irse a liquidez o a renta variable. Estos buscarían rentabilidades dentro del mismo tipo de activo (renta fija) allá donde la rentabilidad compense el riesgo.

En las tablas que he incluido hoy en las claves se aprecia que sí que hay rentabilidades atractivas sin necesidad de asumir fuertes riesgos de duración. Lo que sí que está claro que hay que aumentar riesgo de crédito (peor calificación crediticia) e incluso riesgo de divisa. Pero estos riesgos se minimizan o incluso se pueden eliminar (clase cubierta) si optamos por una diversificación a través de fondos de inversión de las categorías comentadas.

No hay comentarios:

Publicar un comentario