A medida que van pasando los días nos llegan muchas noticias y rumores pero ninguna solución viable para el país. Ayer S&P recortó el rating de la deuda pública hasta CCC desde CCC+. Muchos rumores en el mercado de quiebra de una importante entidad financiera del País, aunque también los hay sobre la liquidación ordenada de dos entidades en la propuesta que votará el Parlamento hoy.

El gobierno trata de buscar 5.800 millones de euros de cualquier forma, se habla de buscarlos en los fondos de pensiones, bienes de la iglesia, derechos futuros de prospección y explotación y congelación (con garantías...veremos de qué tipo) de los depósitos más altos.

Entre tanto, el Ministro de finanzas alemán consideró ayer que cualquier propuesta que sea un mero retoque cosmético no resultaría válida. Y todos los gobernantes tratan de mandar mensajes de que no habrá contagio. Incluso Grecia, puesto que ayer escuchamos del Gobierno griego que la interrelación es limitada en estos momentos en el caso de un colapso financiero en la isla.

Ayer volvieron las correcciones tras saberse que Chipre no cuenta con el apoyo ruso: el Ministro de finanzas chipriota consideró que Rusia podría extender y revisar las condiciones del crédito de 2.5 bn. ya dispuesto, pero nada de dinero nuevo. Y mientras van pasando los días, la situación del pueblo chipriota se va complicando, con sus bancos cerrados y un corralito en toda regla ya que según los medios, se restringe el acceso al efectivo desde los 400 EUR iniciales a 260 EUR diarios. Todo apunta a que podrían establecerse controles de capitales para impedir la salida de dinero del País a partir del martes, si finalmente se opta por abrir los bancos.

Ayer hubo una nueva conferencia del EuroGrupo donde se mostraban dispuestos a debatir nuevas propuestas que presentara el Gobierno chipriota. Se reafirmaron en los parámetros del rescate anunciado el fin de semana pasado, cuando pidieron que el Gobierno chipriota respete los 100.000 EUR. Pero fuentes alemanas consideraron que un impuesto sobre los depósitos no significa no respetar los 100.000 EUR. Al mismo tiempo, también advirtieron que este límite depende de la solvencia del País.

En definitiva razones más que suficientes para justificar una corrección del mercado. Sin embargo, las bolsas europeas, hoy a pesar de estar en negativo, mantienen los niveles de soporte que comentábamos hace unos días, tal y como se refleja en los gráficos de la apertura de esta mañana.

Evolución del Eurostoxx 50. A duras penas, pero respeta los mínimos de la semana marcados el lunes en la apertura semanal y la media de 50 sesiones.

Evolución del DAX 30 alemán. Poco a poco se aproxima a la zona de 7.850 puntos que es el soporte natural (máximos de enero).

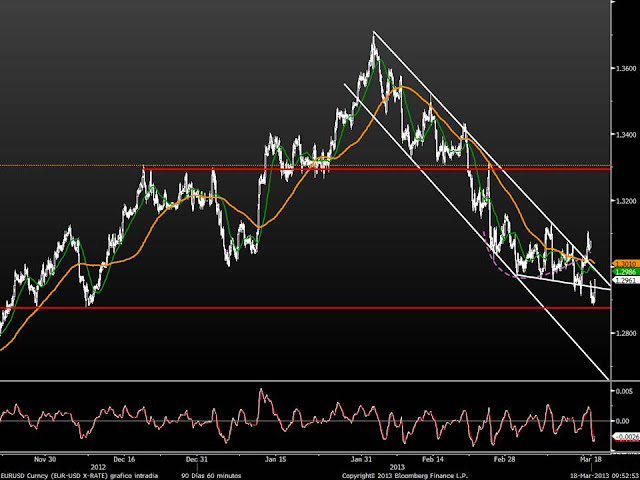

Incluso el euro esta mañana rebota de nuevo en zona de soporte, aunque cada vez lo hace con menos fuerza.

Y para no variar, es el sectorial bancario el más débil de todos los índices europeos ya que esta mañana está haciendo nuevos mínimos semanales perdiendo el soporte que venimos vigilando desde hace días.

Además, los principales indicadores de miedo en Europa, la volatilidad y los CDS (seguros de crédito) están subiendo con fuerza. El indicador Vstoxx que mide la volatilidad el Eurostoxx 50 supera hoy el nivel del 20%. Aunque aún está lejos de los niveles alcanzados en la semana de las elecciones Italianas no hay que despreciar este movimiento, ya que históricamente se suele relacionar ciclos alcistas con volatilidades por debajo del 20%. Así que cada vez que se supera esta cifra comienzan las dudas sobre la tendencia de largo plazo.

Indicador Vstoxx.

En cuanto a los spreads de la deuda corporativa, sí que se han ampliado bastante, e incluso se aprecia divergencia respecto al movimiento de la renta variable puesto que han corregido en mayor porcentaje tal y como se aprecia en el siguiente gráfico en los que se aprecia la fuerte caída en comparación con el Eurostoxx (línea verde) del inverso del ITraxx genérico (mide los diferenciales de la deuda de grado de inversión) y Crossover (mide los diferenciales de la deuda corporativa High Yield).

Si a esto unimos que los inversores americanos han aprovechado la coyuntura para hacer caja en los índices americanos en máximos históricos, pues parece que si no se anuncia hoy una solución milagrosa a Chipre (hoy o este fin de semana) los soportes comentados en Europa terminarán cediendo y nos iremos a buscar apoyo en los niveles inferiores situados en 8.000 del Ibex, 2.600 del Eurostoxx, 7.750 del DAX y 255-260 puntos del Sectorial bancario. De lo contrario, si a pesar de cuanto está sucediendo, los soportes en Europa se consiguen mantener es una señal inequívoca de la fuerza que hay detrás de esta tendencia.

Por tanto, estamos en una situación difícil de gestionar. Lo más razonable es que aquellos que hayan participado de toda la recuperación del mercado, reduzcan riesgos. Y aquel que esté por debajo del máximo riesgo admitido, reiteramos nuestra idea de que se deben aprovechar los recortes para incrementarlos, aunque quizás dada la probabilidad de que los soportes en los que estamos ahora se puedan perder, es más razonable esperar para comprar en los niveles comentados en el párrafo anterior, o bien que tras este fin de semana haya alguna solución que confirme el rebote en los niveles actuales.

En cuanto a la renta fija, la verdad es que hay pocas novedades. El bono español se mueve con solvencia por debajo del 5%, lo que nos debe dar tranquilidad y de momento es lógico que sigan las compras del bono Alemán debido a las noticias que nos llegan de Chipre, pero tampoco ha sido capaz de superar a la baja el importante nivel de 1.30%, mínimos de septiembre y enero y directriz alcista.