Hoy se publican

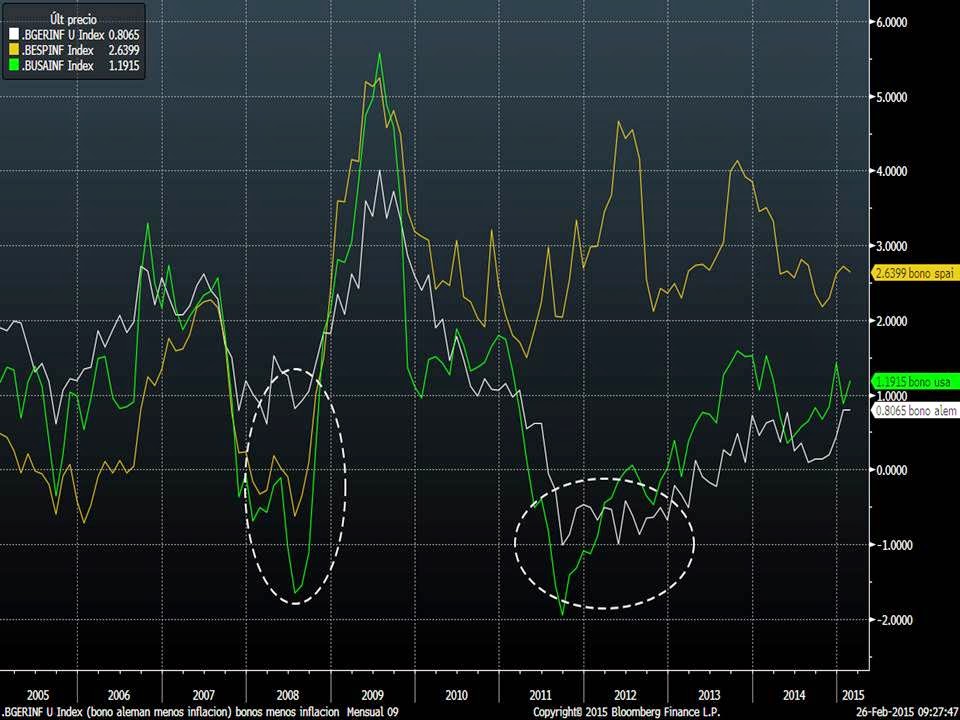

los datos de inflación de Estados Unidos y mañana. La fuerte bajada de los

precios de las materias primas y energía del último año ha provocado que los

analistas estimen datos muy bajos de inflación anual, casi en línea con los que

se vieron en mínimos de 2009. Para Estados Unidos el mercado espera una caída

de los precios del -0.1% desde el +0.8% de enero. Si es así, sería la primera

lectura negativa del IPC norteamericano desde 2009, tal y como se aprecia en el

siguiente gráfico de la evolución del IPC (línea verde).

Para Alemania

se espera mañana una lectura de -0.5% justo el mismo dato de enero (línea

blanca). Para España, el mercado espera una caída de los precios del 1.5% desde

la caída del 1.3% de enero (línea amarilla). En todos los casos, según se

aprecia en los gráficos, son lecturas similares a las de 2009. Sin duda, tal y

como hemos comentado recurrentemente, bajadas de la inflación hacen más atractivos

a los bonos. Ayer mismo se produjo la primera subasta de bonos alemanes a 5

años con rentabilidad negativa (-0.08%), y la demanda superó la oferta. Y es

que si miramos la evolución de la tir de los bonos a 10 años de los países

comentados menos la inflación, observamos que ofrecen rentabilidades atractivas

en términos históricos, y serían mayores si las previsiones son correctas y la

inflación sigue bajando según las previsiones. Sin duda viendo este gráfico se

comprende por qué la tir de los bonos americanos está más alta que las de los

bonos europeos.

La explicación

es que la inflación en Europa es mucho menor y “en términos reales”, el bono

español ofrece rentabilidades bastante superiores a la del bono de Estados

Unidos.

Y claro, con la

renta variable en resistencia y recorrido en los bonos, es normal que estemos

viviendo una semana más tranquila y nos cueste trabajo superar las resistencias.

Por tanto será clave ver si los datos de inflación cumplen estimaciones o son

mejores de lo esperado. Si ocurre lo segundo, la teoría de comprar bonos porque

al restarle la inflación ofrecen rentabilidades atractivas no será válida y

podemos ver en los próximos meses un repunte de la inflación que perjudicaría a

los bonos y beneficiaría a la renta variable.

Viendo el

gráfico de la evolución del índice de materias primas (CRY) cuya bajada está afectando

más al IPC, no parece que veamos repuntes de inflación hasta final de julio, ya

que hasta junio del año pasado los precios de las materias primas no pararon de

subir.

Evolución del Índice

genérico de materias primas CRY.

Por tanto,

salvo que haya un fuerte repunte de las mismas en los próximos meses, no parece

que haya peligro de repuntes de inflación (y por tanto subidas de tipos) en

este primer semestre del año. Así se explica que las tires sigan bajando a

pesar de estar en mínimos históricos, sobre todo la del bono alemán (0.29%) y

español (1.26%)

No hay comentarios:

Publicar un comentario