Alexis Tsipras ha señalado en una entrevista en la

televisión griega que si los

acreedores hubiesen ofrecido la semana pasada un acuerdo sostenible,

Grecia pagaría hoy al FMI. Es decir, que ahora está trasladando a sus votantes

que la culpa del impago de Grecia hoy al FMI no es de él sino de sus socios

europeos que no le pagan lo que su país debe y se comprometió a devolver cuando

rescataron a Grecia tras asumir importantísimas quitas a cambio de unas

reformas que no ha llevado a cabo.

¿Cómo puede pretender pedirle a sus acreedores que le

presten dinero de forma gratuita y decirle que no se lo va a devolver? Y lo más

irritante es lo siguiente. Como no se atreve a decir que había engañado a sus

votantes prometiéndole cosas que sabía que no podía hacer realidad, ahora le

pasa el “marrón” a los ciudadanos griegos para que certifiquen la salida de

Grecia del Euro.

Pues no,

aunque no todo lo que está ocurriendo en Grecia esta semana sea culpa de

Tsipras (la herencia no era la mejor posible), lo que ha acelerado los

acontecimientos y ha llevado en sólo 6 meses a Grecia a un “corralito” y la más

que posible salida de Grecia del Euro ha sido la llegada al poder de Syriza. El

problema de Grecia no es sólo que el macro-estado no va a poder devolver todo

lo que debe (175% del PIB) sino que sus bancos estarán quebrados la semana que

decidan abrir sus puertas. Las fotos de este fin de semana de los griegos

haciendo cola en los cajeros es sólo la punta del Iceberg. Los altos

patrimonios griegos bien asesorados ya habían comenzado a sacar los euros no

sólo de los bancos sino del país. En el siguiente gráfico se aprecia cómo la

salida de depósitos comenzó a final del año pasado, justo cuando se adelantaron

elecciones y Syriza ya apuntaba a ser el partido de gobierno. Según

elblogsalmón.com, desde noviembre del 2014 hasta ahora, han salido de los

bancos 42.000 millones de euros, entre 200 millones de euros y 500 millones

de euros por día y 4.000 millones de euros sólo en junio. Es más según la

prensa los ahorradores griegos entre el lunes y el viernes de la semana pasada

llegaron a retirar 4.200 millones de euros.

Así pues, se vote “si” o se vote “no” el próximo

domingo, el principal problema al que se enfrenta Grecia no es el de su deuda

sino la necesidad de rescatar a la banca. ¿Se atreverá el partido de extrema

izquierda a decirle a sus votantes que hay que pedir más dinero a sus socios

europeos para salvar a la banca que tanto han criticado? Y es que un banco por

muy solvente que sea, no puede soportar más de una semana con todos sus

depositantes haciendo cola para retirar sus ahorros. Están abocados a la

quiebra y todo el mundo lo sabe. Es más, mañana mismo, cuando se produzca el

impago de Grecia el FMI, el BCE deberá decidir si sigue prestando asistencia

financiera de urgencia a los bancos de un país que ha hecho default. Pero es

que aunque lo haga, los bancos no tienen colateral suficiente para seguir

recibiendo esa asistencia financiera que necesitan.

Y después de todo esto, llega el señor Tsipras y dice

que ellos quieren permanecer en el euro. Quiere todas las ventajas de la

Eurozona y de Europa sin asumir ninguna de sus responsabilidades. No parece

que haya a estas alturas forma de que consigan revertir la situación actual

salvo saliendo del euro y volviendo al Dracma y tener un banco central

independiente que imprima billetes y deprecie su moneda al menos un 50% o 70%,

con un estado fallido que no puede conseguir financiación externa y con los

ciudadanos perdiendo casi todo su poder adquisitivo. La pérdida de poder

adquisitivo que exigen los acreedores a los pensionistas sería nada comparado a

lo que tendrán. Para hacer el equivalente en pesetas y poder entenderlo, los

pensionistas podrían cobrar de media 500.000 pesetas o la renta que quiera

poner el gobierno, pero esas 500.000 pesetas podrían ser perfectamente 200 euros.

Y no lo digo

yo. La semana pasada el gobernador del Banco de Grecia aprovechó para lanzar un

mensaje al primer ministro griego de que debería asegurar que llegue a un

acuerdo con sus socios europeos, ya que las consecuencias económicas serían

desastrosas para Grecia. Dice que no llegar a un acuerdo llevaría a Grecia en

un camino muy doloroso, comenzando con la suspensión de pagos con grandes

riesgos para el sistema bancario y para la estabilidad financiera y, por

último, a la salida del Euro y dice que muy probable, la salida de la Unión

Europea (UE) también.

Así pues, la

labor ahora de la instituciones europeas no debería ser tratar de salvar a

Grecia (su destino ya lo ha decidido su presidente), sino de salvar a Europa.

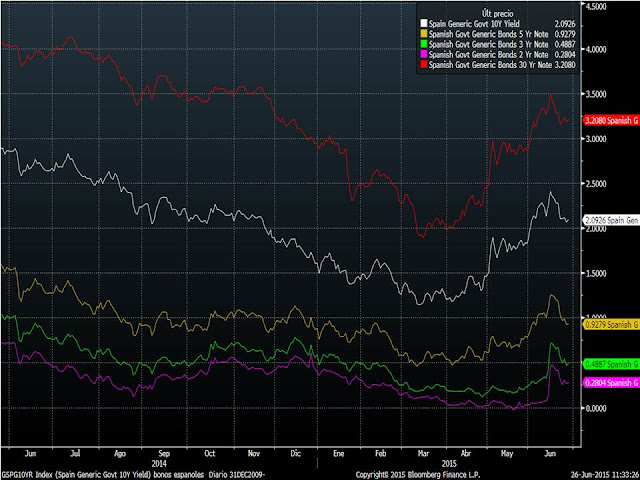

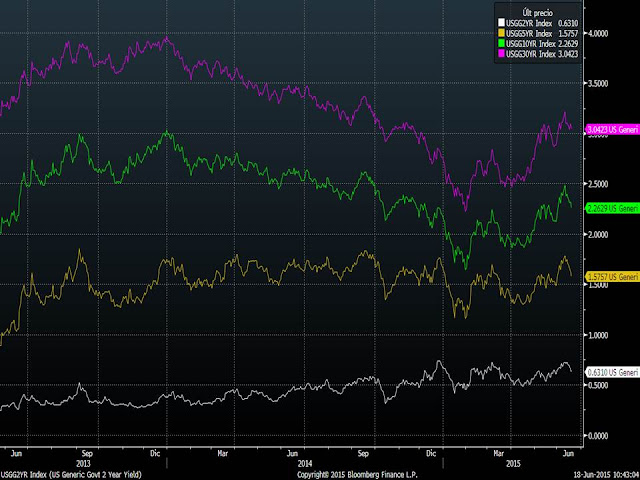

Tenemos cortafuegos suficientes y datos en la mano que demuestran que la

decisión (más sacrificada a corto plazo) que tomaron países como España,

Irlanda y Portugal) está resultando ser la más acertada, como demuestran las

tasas de crecimiento y la mejoría de la financiación externa. El BCE seguirá

comprando bonos del resto de países periféricos por lo que los especuladores

tienen limitada la posibilidad de apostar por que algún nuevo país periférico

siga los pasos de Grecia.

Está claro que

en euros o en Dracmas, Grecia no va a poder pagar todo lo que debe y ahora la

unión europea debe negociar con Grecia una quita razonable de su deuda. Y en

cuanto se sepa cuál es esa quita, ya todos podremos cuantificar las pérdidas

para los estados que le han prestado el dinero a Grecia, se provisionarán y

acabará el problema de Grecia para sus acreedores. Y en unos meses, el mercado

se olvidará de Grecia. Aunque sea duro para los ciudadanos griegos, pero es la

verdad de los mercados. La volatilidad actual se mantendrá hasta que se

eliminen las incertidumbres, pero el mercado sabe que los bancos griegos están

abocados a la quiebra y que los estados no van a poder recuperar lo que

prestaron a Grecia.

Y como lo

saben, debería estar descontado. Ayer las bolsas europeas perdieron todo lo

ganado la semana pasada, por lo que pase lo que pase no aparenta que sea un cisne negro.

Tal y como estamos comentando desde principios de junio sí que es sorpresa que

el Grexit se esté adelantando en el tiempo. Esperábamos que hubiera un acuerdo

de último minuto y retrasar la salida de Grecia del Euro para cuando la

recuperación de la economía europea fuese más consistente.

Pero ahora, con la más que

probable salida de Grecia del euro, la posibilidad de un giro alcista de los

índices de renta variable a corto plazo disminuye y aumenta la posibilidad de

que los índices europeos busquen soportes en niveles inferiores. En el gráfico

del Eurostoxx 50 comparado con su volatilidad implícita (V2x) se aprecia que el

rebote de la semana pasada no tuvo continuidad confirmado por nuevos máximos de

la volatilidad. Habrá de nuevo que esperar a que se relaje la volatilidad para

incrementar riesgos. Podría ser el nivel de 3.300 puntos el nivel de soporte

relevante que se encuentra el Eurostoxx 50.

En el gráfico

del Eurostoxx 50 se aprecia la multitud de soportes que tiene el Eurostoxx 50

desde los niveles actuales hasta la zona de 3.300 puntos. Así que tras estas

correcciones, a buen seguro habrá muchos inversores tratando de encontrar

oportunidades dentro de la renta variable europea.